Land unter! Teil 2

Die wichtigsten Tipps bei Unwetter,

damit deine Versicherung auch zahlt! Teil 2

- 06.08.2021

- von Ernst Michael Biberauer

Sommerzeit ist Unwetterzeit. Im ersten Teil haben wir euch praktische Tipps gegeben rund um die Verhütung von Schäden und wie man im Schadenfall mit der Versicherung umgeht gezeigt. Im zweiten Teil möchten wir euch zeigen, wie ihr eure Polizze prüfen könnt, ob sie auch „fit für Unwetter“ ist und haben für euch eine Checkliste erstellt die ihr selbst oder mit eurem Makler durchgehen könnt. Am Schluss haben wir auch ein Beispiel aus der Praxis vorgestellt an dem man gut sieht zu welchen unterschiedlichen Ergebnissen die verwendeten Klauseln der Versicherer führen können. Von „nichts“ über „alles“ bis zu „grundsätzlich alles aber dann doch nur die Hälfte“ reicht hier das Spektrum des Mögliche.

Auf was muss ich in meiner Polizze achten?

Deine Eigenheimversicherung – wo findest du die passende Deckung?

Deine Eigenheimversicherung ist nach dem unterschiedlichen Deckungsumfang oder auch Sparten genannt gegliedert, zB Feuerversicherung, Leitungswasserversicherung, Glasversicherung etc.

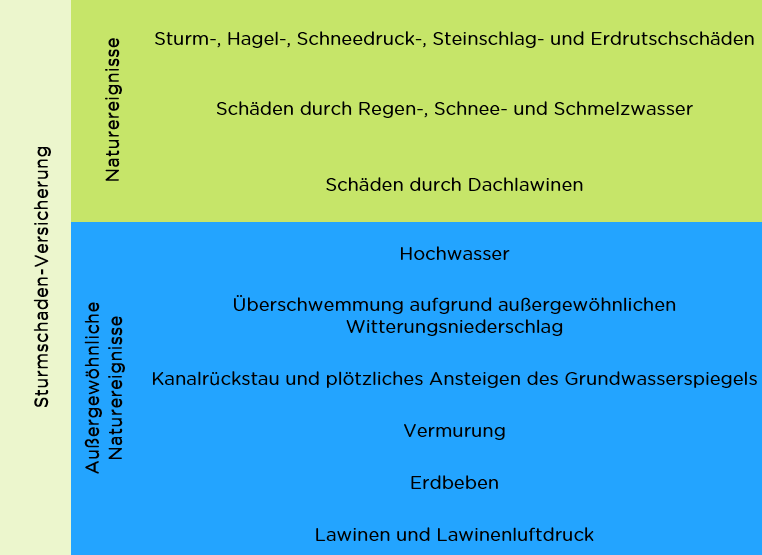

Für Schäden, die durch Naturgewalten entstehen, ist die Versicherungssparte der Sturmschaden – Versicherung maßgeblich. Allgemein sind in der Sturmschaden Versicherung die folgenden Risiken gedeckt. Dabei sollten in deiner Polizze die Risiken für außergewöhnliche Naturereignisse unbedingt gedeckt sein.

unser TIPP zu HAGel:

Sofern es der Versicherer nicht ausdrücklich zusagt sind optische Schäden durch Hagel (typische Eindellungen) nicht versichert. Gute Versicherungen bieten auch hier eine eigene Deckung an.

Lamie Tipp:

Wenn du Sonnensegel, Markisen, Photovoltaikanlangen, Spielgeräte, Trampoline oder ähnliches im Garten bzw. am Haus hast, gehören diese ebenso in die Aufzählung der versicherten Gegenstände aufgenommen. Eine solche Aufzählung findest du in der Regel dann in deiner Polizze wieder und zwar jeweils bei der versicherten Sparte (zb Feuer, Leitungswasser, Sturm etc). Steht das bei einer Sparte nicht dabei, ist es gegen diese Gefahr auch nicht versichert.

Was sollte deine Deckung für außergewöhnliche Naturereignisse beinhalten?

Um auf Nummer sicher zu gehen, sollte deine Eigenheimversicherung eine Deckung für außergewöhnliche Naturgefahren beinhalten:

Hochwasser

Überschwemmung aufgrund außergewöhnlichem Witterungsniederschlag

Kanalrückstau – besonders gemein, wenn das Kanalwasser Knietief im Keller steht; hier entsteht zumeist ein großer Schaden am Gebäude selbst. Hausrat, der im Keller steht, kann auch in der Regel nicht mehr gereinigt werden und muss entsorgt werden.

Plötzlicher Anstieg des Grundwasserspiegels

Vermurung

Erdbeben

Lawinen bzw. Lawinenluftdruck

Und noch ein paar Tipps von uns:

Damit du nicht mit Zusatzkosten überrascht wirst, sollte in deiner Polizze auch noch extra angeführt werden, dass der Versicherer auch die die folgenden Kosten übernimmt: Aufräumungs-, Abbruch-, De- und Remontage-, Abdeck- und Reinigungskosten Behandlung und Mehrkosten von gefährlichem Abfall und Problemstoffen (Sonderabfall).

Außerdem ist auch noch zur Hangsicherung nach Erdrutsch folgendes Wichtiges zu sagen: Sollte dein Haus auf einem Hang stehen, kann es nach starken Regenfällen bzw. Wassereintritt passieren, dass der Hang instabil wird und zu rutschen beginnt. Hier können Hangsicherungsmaßnahmen zur Sicherung des Hauses notwendig werden. Die damit verbundenen Kosten musst du ebenfalls mit dem Versicherer gesondert vereinbaren.

Und vielleicht hast du diesen Begriff auch schon einmal gehört: „Grobe Fahrlässigkeit„. Wenn zB ein Fenster gekippt bleibt wenn der Sturm kommt und dadurch ein Schaden entsteht kann der Versicherer den Schaden wegen grober Fahrlässigkeit den Schaden ablehnen. Viele Versicherer bieten an grobe Fahrlässigkeit mitzuversichern. Empfehlen kann man hier dies mit 100% zu machen (und nicht nur 25% oder 50% zu versichern).

Achtung: Auswahl der Richtigen Versicherungssumme

Standardmäßig sind in einer Polizze oft Versicherungssummen für außergewöhnliche Naturereignisse um die EUR 5.000,- bis 10.000,- vorgesehen. Eine solche Summe wird bei einem größeren Schaden oft nicht ausreichend sein. Hier kann, gegen eine geringe Mehrprämie, eine Sondervereinbarung mit dem Versicherer abgeschlossen werden, um diese Versicherungssummen zu erhöhen.

Gute Versicherungen bieten hier folgende Versicherungssummen (diese können natürlich auch noch höher sein), welche gesondert vereinbart werden müssen:

Eigenheim von 50.000,- bis 100.000,-

Haushalt von 20.000,- bis EUR 50.000,-

Unser Tipp hier an dich: Wenn du einen sogenannten „Summenausgleich“ mit deiner Versicherer vereinbart hast, dann wäre in diesem Beispiel ein Gesamtschaden von bis zu EUR 120.000,- (EUR 100.000 in der Eigenheimversicherung und EUR 20.000 in der Haushaltsversicherung) versichert, unabhängig an welchen Gegenständen der Schaden dann tatsächlich eintritt.

Worauf solltest du bei deiner Eigenheimversicherung noch achten?

Neuwertersatz: Achte darauf, dass deine Versicherung Neuwertersatz bietet. Nur dann bekommst du die Wiederbeschaffungskosten auch zur Gänze ersetzt. Ist dein Haus bzw. Hausrat nur auf Zeitwert versichert, dann bekommst du maximal jenen Wert ersetzt, die die beschädigte Sache unmittelbar vor der Beschädigung hatte. In der Regel werden hier ca. 10% pro Jahr abgezogen – dies ist aber von Versicherer zu Versicherer unterschiedlich.

Unterversicherungsverzicht: Einfach gesagt verhindert die Unterversicherung eine Kürzung deines Ersatzanspruches. Ein Beispiel: Dein Haus ist auf 100 versichert, hat aber einen Wert von 150, dann ist es zu einem Drittel unterversichert. Erleidest du nun einen Schaden von 80 bekommst du wegen der Unterversicherung ein Drittel weniger, also nur etwa 53 ersetzt.

Wie bekommst du nun den Unterversicherungsverzicht? Hier gibt es in der Regel zwei Möglichkeiten. Entweder ein Sachverständiger schätzt den Wert deines Hauses oder du folgst der Bewertung des Versicherers zum Beispiel über einen online Bewertungsprozess. Ein Unterversicherungsverzicht muss aber immer extra vereinbart werden.

Summenausgleich: Dieser mindert ähnlich wie der Unterversicherungsverzicht die Folgen einer Unterversicherung. Hier werden die Versicherungssummen zwischen einzelnen Positionen, für die Gebäudeversicherung und Haushaltsversicherung zusammengezählt. Die daraus folgende Summe bildet dann zusammen den gemeinsamen Grenzwert für Schäden am Eigenheim und am Wohnungsinhalt. Wie das in der Praxis funktioniert, haben wir im nächsten Abschnitt an Hand eines Beispiels erläutert.

Der Sachverständige kommt

Ist das Schadensausmaß größer, wird deine Versicherung wahrscheinlich einen Sachverständigen zu dir schicken, damit dieser das Ausmaß des Schadens begutachtet. Du kannst gleich bei der Schadenmeldung nachfragen, ob das geplant ist. Generell sollte das möglichst zeitnahe sein, denn du möchtest den Schaden rasch wieder beseitigen. Hier gilt allerdings auch Vorsicht und Geduld: Solange der Gutachter nicht da war, ändere möglichst wenig am Schadenbild (außer es ist notwendig um zukünftige Schäden zu vermeiden) und entsorge nichts, damit der Gutachter ein möglichst originales Bild des Schadens hat. Das ist ein bisschen ähnlich wie an einem Tatort – auch dort darf man ja nichts verändern bis die Spurenanalyse fertig ist – CSI Versicherung quasi.

Wenn der Sachverständige bei dir ist, besprich aktiv mit ihm den Schaden und sorge dafür, dass er auch alles aufnimmt was für die Beurteilung des Schadenfalls wichtig ist – lieber ein Foto mehr, als eines zu wenig. Drucke dir möglichst vor dem Besuch des Gutachters deine eigene Dokumentation aus und überreiche sie ihm. Wenn du selber bereits Kosten hattest (siehe Punkt Schaden minimieren), dann gib ihm auch eine Kopie deiner Nachweise mit (Aufstellung Eigenleistung, Rechnungen usw).

Wie wirken sich die unterschiedlichen Klauseln aus?

Wir möchten anhand eines Praxisbeispiels zeigen, wie unterschiedlich die Versicherungen Schäden decken.

Beispiel: Familie Müller hat sich vor drei Jahren den Traum eines kleinen Fertigteilhauses verwirklicht. Das Grundstück liegt rund 300m vom Bach entfernt und auf den ersten Eindruck ist die Gefahr eines Hochwassers minimal. Aufgrund der Starkregenereignisses verwandelt sich der kleine Bach in einen reißenden Fluss und tritt weit über sein ursprüngliches Bachbett hinaus und spült Erde mit und reißt Sträucher und sogar kleinere Bäume aus. Es entsteht ein großer Sachschaden an den umliegenden Häusern. Auch Familie Müller ist betroffen. Es kommt zu folgenden Schäden:

Gebäudeschaden von EUR 65.000,-

Garagentor wurde eingedrückt, der Wintergarten wurde zerstört, Wasser und Schlamm sind in das Gebäude eingedrungen, langwierige Aufräumungs- und Trocknungsarbeiten folgen.

Schaden am Hausrat von EUR 25.000,-

Durch das Wasser und den Schlamm wurde ein Teil des Vorzimmers, Wohnzimmers und der Küche beschädigt, ebenso wie das Geschirr, das TV Gerät, Die Möbel im Wintergarten und weiterer Hausrat.

Gesamtschaden EUR 90.000,-

1.1 Standardversicherung

Bei Familie Müller ist der Schaden durch ein Hochwasserereignis eingetreten. Aufgrund der starken Niederschläge ist der Bach über die Ufer getreten und hat die Schäden am Haus verursacht. Bei einem Hochwasser handelt es sich um ein außergewöhnliches Naturereignis, welches nicht automatisch in der Eigenheimversicherung mitversichert ist. Schäden durch nicht außergewöhnliche also „normale“ Naturereignisse sind jedoch immer versichert. Zum Unterschied zwischen außergewöhnlich und normal haben wir eine Tabelle für dich bereitgestellt.

Als Basisabsicherung für außergewöhnliche Naturgefahren bieten viele Versicherer eine Versicherungssumme von EUR 5.000 bis EUR 10.000 an.

Ergebnis: Hat Familie Müller eine Standardversicherung im Bereich außergewöhnliche Naturgefahren abgeschlossen zahlt der Versicherer vom Schaden entweder nichts oder nur bis zu EUR 10.000.

Sollte ein Selbstbehalt vereinbart worden sein wird dieser noch abgezogen.

1.2 Erweiterte Naturgefahren

Die Familie Müller hat sich bei Abschluss der Versicherung nunmehr für die erweitere Versicherungsdeckung für außergewöhnliche Naturgefahren entschieden. Gemäß dem Versicherungsvertrag stehen nun die folgenden Versicherungssummen zur Verfügung.

Eigenheim von 80.000,-

Haushalt von 15.000,-

Das bedeutet für unseren Schaden folgendes

| Schaden | Versicherungssumme | vom Versicherer gedeckter Schaden | |

|---|---|---|---|

| Eigenheim | EUR 65.000 | EUR 80.000 | EUR 65.000 |

| Haushalt | EUR 25.000 | EUR 15.000 | EUR 15.000 |

| Ergebnis | EUR 85.000 | EUR 75.000 |

Ergebnis: In diesem Fall bleibt Familie Müller im Ergebnis als auf EUR 10.000 „sitzen“ und bekommt statt EUR 85.000 nur EUR 75.000 von der Versicherung.

1.3 Tipp: Summenausgleich vereinbaren

Wenn der Versicherungsvertrag der Familie Müller auch die sogenannte Summenausgleich-Klausel beinhaltet, hat Familie Müller echtes Glück! In diesem Fall werden nämliche alle Versicherungssummen zusammengerechnet – es kommt also nicht darauf an ob ein Schaden am Haus oder am Hausrat vorliegt (in Teil 1 dieses Blogbeitrags haben wir den Unterschied für euch erklärt).

Ergebnis: Zählt man die Versicherungssumme Eigenheim und Haushalt zusammen, kommen wir auf eine gesamte Versicherungssumme von EUR 95.000. Und so hat Familie Müller Glück, denn der gesamte Schaden von EUR 85.000 wird nunmehr vom Versicherer bezahlt.

1.4 Achtung Kumulschadenklausel!

Hier wird es nun wieder haarig für Familie Müller! Eine sogenannte „Kumulschadenklausel“ schützt den Versicherer zu Lasten des Versicherungsnehmers. Wenn durch ein Schadenereignis viele einzelne Kunden eines Versicherers betroffen sind, wird durch diese Klausel der Maximalbetrag, den der Versicherer zu zahlen hat, gedeckelt. Üblicherweise ist so eine Kumulschadengrenze EUR 30 Millionen. Beispiel für Kumulschadengrenzen findet man in den Versicherungsbedingungen von z.B. Generali oder Allianz. Die ERGO Versicherung hingegen hat beispielsweise eine Kumulschadengrenze von EUR 5 Millionen.

Nehmen wir nochmal unser Beispiel her: Nicht nur Familie Müller sondern viele weitere Hausbesitzer und Gewerbeinhaber haben eine Sachversicherung bei der selben Versicherung X abgeschlossen. Diese hat die erwähnte Kumulschadengrenze von EUR 30 Millionen. Unser Sturm lässt nicht nur den kleinen Bach der Familie Müller übergehen, sondern auch zahlreiche weitere Flüsse. Es kommt auch zu Hagelschäden, Vermurungen und Überschwemmungen. Versicherer X sieht sich mit einem Gesamtschaden von EUR 60 Millionen konfrontiert.

Ergebnis: Familie Müller hat nun wirklich Pech! Sie hat zwar eine erweitere Deckung für außergewöhnliche Naturgefahren eingekauft und auch an die Summenausgleichklausel gedacht, aber – wie gewonnen so zerronnen – in den Versicherungsbedingungen hat sich noch eine Kumulschadenklausel versteckt. Anstatt dass die Versicherung den gesamten Schaden von EUR 85.000 bezahlt, wird dieser um 50% gekürzt und Familie Müller erhält nur EUR 42.250 von Versicherung X.

TIPP:

Achtung vor der Unterversicherung. Auch bei einer sogenannten Unterversicherung kann der Versicherer den Schaden kürzen. Weitere Infos wie es zu einer Unterversicherung kommen kann findest du im Teil 1.

Checkliste außergewöhnliche Naturgefahren

Wie du selbst herausfinden kannst welchen Naturgefahren dein Heim ausgesetzt ist, haben wir im ersten Teil unseres Blogs beschrieben. Es gehört aber auch eine Portion Hausverstand zur richtigen Einschätzung dazu. Insbesondere der heurige Sommer zeigt, dass sich die Starkwetterereignisse nur bedingt an historische Daten hält. Starke Hagelstürme oder starker Regen kann quasi überall auftreten und schwere Schäden verursachen.

Die nachfolgende Checkliste soll dir helfen den bestmöglichen Versicherungsschutz für dein Haus zu bekommen, wenn es um außergewöhnliche Naturgefahren geht.

Du kannst anhand deiner Polizze prüfen wie gut dein aktueller Versicherungsschutz ist oder natürlich die Checkliste auch mit deinem Makler durchgehen.

Es hat immer geheißen „ist eh alles versichert!“ nun kannst du es selbst überprüfen, was tatsächlich dahintersteckt!

Wir haben diesen Beitrag zu deiner Grundlegenden Information mit größter Sorgfalt recherchiert und ausgebreitet. Der Beitrag erhebt aber keinen Anspruch auf Vollständigkeit und Richtigkeit und ersetzt keine persönliche Beratung durch den jeweiligen Experten.

- 06.08.2021

- von Ernst Michael Biberauer

Ernst Michael Biberauer

Weitere Artikel zum Thema Versicherung

18.02.2025

Versicherungen und grobe Fahrlässigkeit: Ein paar ehrliche Worte

Versicherungen und grobe Fahrlässigkeit Ein paar ehrliche Worte Grobe Fahrlässigkeit – Ein Riesen Thema in der Versicherungsbranche, über das niemand gerne spricht 🤫 Unser Legal Team eingeschlossen. Weil es eben heikel ist, und im Schadenfall ganz schön kompliziert werden kann. Klarheit und Transparenz stehen bei uns im Fokus, deshalb möchten wir jetzt mal ein paar […]

10.02.2025

Diese Dinge solltest du vor Abschluss jeder Versicherung beachten

Versicherung-Checkliste: Diese Dinge solltest du vor Abschluss jeder Versicherung beachten Hand aufs Herz: Wer liest sich schon die Versicherungsbedingungen richtig durch? Fast niemand. Aber wenn es hart auf hart kommt, wünscht man sich, man hätte es getan. 😬 Versicherungen sind wie Gemüse – nicht immer spannend, aber gut für dich. Und keine Sorge, du musst […]

19.11.2024

Die häufigsten Irrtümer bei der Handyversicherung

Handy sinnvoll versichern: Handyversicherungen können sehr nützlich sein, wenn das geliebte und teure Smartphone beschädigt oder gestohlen wird. Doch der Markt ist groß und rund um Handyversicherungen gibt es zahlreiche Missverständnisse, die oft zu falschen Erwartungen führen – besonders wenn es um das Thema Diebstahl oder Verlust geht. Logischerweise gibt es deshalb auch schon entsprechend […]